Сегодня понятие

фьючерс и

опцион являются одними из самых часто произносимых на рынке. Давайте познакомимся с этими финансовыми инструментами, дадим им понятия и рассмотрим механизм их использования.

Фьючерс и

опцион являются

производными финансовыми инструментами, так же они имеют название -

деривативы. Покупая данные финансовые инструменты, трейдер получает не сам актив (акция, облигация и т.д.), а контракт – возможность совершить операцию купли-продажи в будущем, по фиксированной цене. Говоря проще

дериватив- страховка, которая защищает трейдера от возможного неблагоприятного колебания цены основного актива

Немного истории.

Немного истории. Первоначально

деривативы создавались для

снижения возможных рисков производителей тех или иных активов в виде товара.

Рассмотрим простой пример:Компания А производит муку, которая является его базовым активом.

Сегодня на условном рынке

компания А может приобрести

контракт на продажу 10000 тонн муки по $100, с сроком реализации через

3 месяца.

Фактически, через

3 месяца

компания А может продать свою муку за

фиксированные $100, несмотря на то, что стоимость муки

может упасть до $80. Таким контрактом компания

прогнозирует и фиксирует свой доход, который составит

$1000000, а контракт называется –

фьючерс, контракт «на будущее».

Существует вероятность, что стоимость муки повысится до

$120 за тонну, и в этом случае

компания А недополучит

$200000, так как рыночная стоимость

10000 тонн муки составит

$1200000.

Приобретателем такого контракта может быть

компания Б, которая занимается производством хлеба, а потому для нее так же важна рыночная цена муки.

Частному трейдеру

деривативы нужны для того, что бы

заранее получить фиксированную стоимость сделки купли-продажи, например акции или валюты, а так же актива, который невозможно приобрести трейдеру, например нефти.

Давайте поговорим, какие

фьючерсы и

опционы наиболее популярны сейчас в мире. На сегодня наиболее

«ходовыми» являются

деривативы на валюту, акции, драгоценный металл, нефть.

Стоит сказать следующее, что еще чуть более 10 лет назад, покупка фьючерсного контракта подразумевала под собой поставку реального актива, то есть в нашем случае поставку муки. На сегодня львиная доля деривативов являются беспоставочными, и в день окончания контракта контрагенты рассчитываются деньгами.

Рассмотрим механизм на нашем примере.

Итак к моменту окончания контракта

компания А должна получить фиксированные

$1000000 по условию фьючерсного контракта, которые должна уплатить

компания Б.

Так как их

дериватив является

беспоставочным, то по окончанию срока контракта

компания А не будет поставлять муку компании Б. Что же происходит?

Компания А выставлляет тоннаж муки на товарно-сырьевой бирже, с возможностью продать его любой компании, в том числе и компании Б. При этом тоннаж поступает на

аккредитованной этой биржей склад.

В то же время

компания Б имеет возможность приобрести свои

10000 тонн, установленные

фьючерсом, у другой компании, и получить их на другом

аккредитованном биржей складе.

Цена на муку может измениться, и быть не равной установленной цене в контракте.

- Пусть цена

упала до $80 за тонну. В этом случае

компания А продает свой актив по

$80 за тонну, получая

$800000, а оставшиеся

$200000 ей выплачивает

компания Б, таким образом

суммарно компания А получит $1000000. В тоже время

компания Б купит

10000 тонн муки за

$80 у другого поставщика, затратив

$800000, а с суммой компенсации

фьючерса уплаченной

компании А в размере

$200000, ее общий расход составит

$1000000, как и было запланировано.

- Если же стоимость муки

повысится до $120, в этом случае, разницу выплатит

компания А компании Б. У многих начинающих трейдеров возникает вопрос, о возможностях торговле

опционами и

фьючерсами на различных рынках по примеру акций и облигаций.

Ответ –

да. Однако существуют

ограничения, которое связано

со сроком действия таких контрактов.

В нашем примере – 3 месяца. Если контракт был условно заключен в июне то окончание его в сентябре.

Стоимость

дериватива всегда

напрямую зависит от стоимости базового актива, при этом стоимости обоих инструментов стремится сравняться. Из-за этой зависимости

фьючерс и опцион получили называние производные инструменты.

Трейдеры зарабатывают с помощью деривативов например на

арбитражных сделках, но при этом важную роль

деривативы не перестают играть в операциях

хеджирования – страхования сделок.

Рассмотрим немного подробнее особенности обоих финансовых инструментов.

Начнем с

фьючерса.

Фьючерс- контракт, который подразумевает продажу базового актива по фиксированной цене, с установленной отсрочкой исполнения – платежа.

Фьючерс закрепляет цену купли или продажи базового актива по истечению срока, при этом рыночная стоимость актива может поменяться.

Если

фьючерс является

беспоставочным, то по нему проходят только денежные расчеты между участниками договора. Стоит сказать, что поставка актива необязательно должна производится в срок, в прочем как и покупка, однако в этом случае есть вероятность изменения цены, и риск потери прибыли.

Рассмотрим механизм заключения фьючерсного контракта. Контракт

заключается исключительно

на бирже. Продавец выставляет на бирже свое предложение со своей ценой, объемом и сроком исполнения. После того как появляется покупатель, который соглашается с этими условиями. Так же продавец может выбрать уже готовую заявку от покупателя, имеющую установленную стоимость, объем и срок исполнения.

Такой список заявок всегда присутствует на бирже, при этом заявки, зачастую, мало чем отличаются. Любой из участников сделки видит этот список и выбирает наиболее подходящую ему по условию. Такой список называется стакан и отображается в программе, которую используют трейдеры. Чем больше глубина стакана, тем более гибко можно заключать контракты, просматривая больше предложений и как следствие выбирать наиболее подходящие условия в случае с покупателем, и в то же время больше вероятности заключения договора в случае с продавцом. Некотторые торговые программы позволяют выставлять глубину стакана, например

Terminal, где можно выставить свою, нужную глубину. Ниже показан стакан в программе Terminal.

Обязательства по исполнению фьючерса переходят к бирже

Обязательства по исполнению фьючерса переходят к бирже.

При наступлении даты исполнения фьючерсного договора и наступлении условий, при котором продавец будет обязан выплатить вознаграждение (если цена на актив упала), биржа сама перечисляет сумму на счет продавца и удерживает эту сумму со счета покупателя. Если наступит ситуация, что на счете покупателя контракта не окажется нужной суммы, то это будет проблемой которую будет решать биржа, а не продавец.

Такая же ситуация и в обратном случае если продавец должен выплатить вознаграждение покупателю.

Биржа несет риски , поэтому перед заключением контрактов, обе стороны вносят денежный залог, исчисляемый по формуле бирже. Чаще всего его величина может составлять двойной размер колебания цены фьючерса за один день. Так если колебание цены составило 3 %, то залог может составлять 6% от цены фьючерсного контракта.

Залог возвратный, и возвращается на счет сторон после исполнения фьючерса. Если участник отказывается исполнять контракт, то залог отсеется на счете бирже, в качестве компенсации.

Порой возникает необходимость досрочного прекращения исполнения контракта, в таком случае его стоимость будет равна стоимости, которую вычисляет биржа на день прекращения. То есть биржа, ежедневно вычисляет стоимость контракта, при этом она использует свои правила расчета стоимости, однако ориентируется на цены, которые предложены на рынке участниками торгов.

Как говорилось ранее,

стоимость фьючерса немного ниже стоимости базового актива, однако разница небольшая. Иногда возникают кратковременный разрыв, который связан с ситуациями на рынке, что позволяет заработать используя арбитражную сделку.

Так же заработать на

фьючерсе можно в течении дня. Так биржа пересчитывает стоимость

фьючерса, соответственно ежедневно, при росте его цены, начисляет разницу между стоимостью контракта и его текущей стоимостью, при этом сумма залога так же растет.

При наступлении времени исполнения контракта стоимость

фьючерса становится равной рыночной стоимости актива.

Обобщая можно сказать, что фьючерсный контракт – удобный финансовый инструмент, позволяющий снижать финансовые риски. В то же время, спекулятивные операции с этим инструментом достаточно сложны и, зачастую, заработать на них возможно используя автоматизированные средства, такие как торговые роботы. Например торгового робота

"Эдвард".

Следующем финансовым инструментом является

опцион.

Это тоже

контракт, но не на сумму продажи или покупки, а

на возможность купить или продать базовый актив по зафиксированной цене в установленный момент времени.

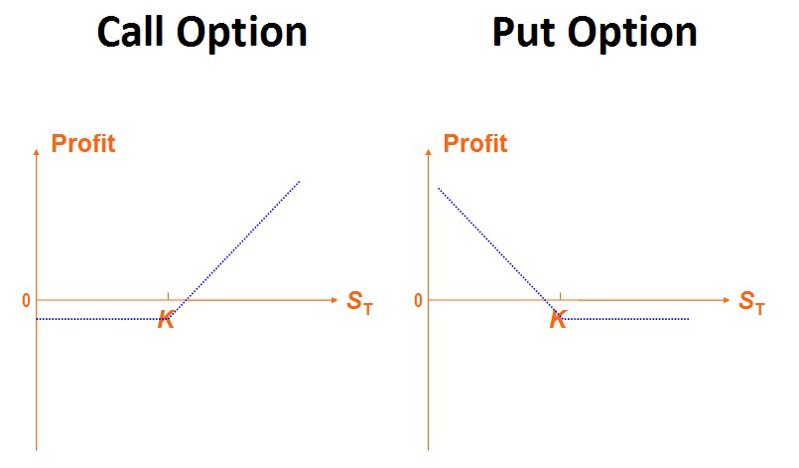

По типу сделки опционы бывают:- Колл-опцион – опцион на покупку;

- Пут-опцион – опцион на продажу. Опционными контрактами торгуют тоже только на бирже.

Опционными контрактами торгуют тоже только на бирже. Купивший опцион участник имеет право отказаться от сделки в любой момент, если она не выгодна ему, в тоже время продавец опциона не в праве отказаться от него.

Таким образом, если покупатель воспользуется правом сделки, то продавец обязан ее исполнить.

Это условие делает данный финансовый инструмент очень сложным для неопытного пользователя, и позволяет ему уверенно торговать, используя различных торговых роботов или торговые системы, в купе с умением прогнозировать возможные ситуации на рынке.

Опцион можно сказать страховка от возможных убытков. В случае отказа, покупатель теряет незначительную в сравнении с возможными потерями сумму, равную стоимости опциона. Эта сумма – премия продавцу.

Рассмотрим пример:

Трейдер А приобрел 100 акций компании «Тренд» по 10 рублей за акцию. Он планирует, что

через два месяца он продаст эти акции.

Трейдер Б предлагает ему опционный контракт на продажу 100 акций компании «Тренд», со сроком исполнения 2 месяца по цене 15 рублей за акцию. Цена опциона при этом составляет 100 рублей. Предположим, сделка состоялась, рассмотрим два варианта возможного развития событий:- Предположим,

цена акций компании «Тренд» к моменту исполнения опциона

упала до 7 рублей за акцию. В этом случае

трейдер А, не только не потеряет, но и заработает.

1500 рублей (опционная продажа) – 1000 рублей (первоначальные затраты) – 100 рублей (премия продавца) = 400 рублей – прибыль

.

- Предположим

цена акции выросла и составила 17 рублей за акцию. Таким образом,

трейдер А напрасно

потратил 100 рублей на покупку опциона.

1700 рублей (опционная продажа) – 1000 рублей (первоначальные затраты) – 100 рублей (премия продавца) = 600 рублей – прибыль.

А

без приобретения опциона прибыль бы составила 700 рублей.

Опцион, как и

фьючерс, является

беспоставочным контрактом. Если покупатель воспользуется опционом, продавец просто выплатит разницу между текущей ценой актив на рынке и опционной ценой.

Как говорилось ранее, игра на бирже с применением опционов достаточно сложна, и от участника рынка требуется способность прогнозировать ситуации. Для колл-опционов необходимо выставлять цену, которая будет ниже предполагаемой цены через установленный период, для пут-опциона наоборот выше предполагаемой цены.

Цены на опционы рассчитываются с помощью статистических данных о колебаниях стоимости актива. Многим пользователям помогают в этом различные программы, торговые стратегии и торговые роботы, просчитывающие ситуации с помощью маркет-данных. которые например можно получить в

Hydra.

Тот, кто продает опцион подвержен большему риску, его прибыль – стоимость опциона, а убыток неограничен, так как зависит от колебания цены.

Любые операции с

деривативами связаны с различными рисками. Задача трейдера выбрать оптимальное решение, в том числе выбор актива, платформы для торговли, стратегии и торгового робота. Ручная торговля не приносит должного дохода на спекулятивных сделках, поэтому работа с торговыми роботами делает, при правильном выборе условий, работу трейдера прибыльной.