Что такое Арбитраж, общие понятия.

Последнее время понятие

Арбитраж встречается достаточно часто в торговле. Что же такое

Арбитраж?

Арбитраж – способ

получения прибыли, сводящий на

минимум риск потери, используя разницу цены на один и тот же актив на различных рынках.

На сегодня данный

способ торговли является

часто применяемой используемой торговой тактикой.

Давайте рассмотрим, из чего состоит данный способ торговли.

Смысл заключается в том, что бы

продать один и тот же актив по более

высокой цене на одном рынке и

приобрести этот же актив по

более низкой цене на другом рынке.

Такая торговля является одной

важнейших составляющих рынка, и большинство трейдеров стремится вести именно такую торговлю, фактически сокращая возможность получения убытка к минимуму.

Несмотря на то, что

сущность арбитража складывается из

разницы цен одного актива на различных рынках, данную стратегию можно применять и к двум активам, имеющих схожие цены и объем портфеля.

Рассмотрим что такое арбитражный портфель и его свойства:

-

Арбитражный портфель – портфель активов, который

не требует дополнительных ресурсов инвестора.

-

Арбитражный портфель не подвержен влиянию никакого фактора, то есть

имеет нулевой риск.

Фактически для инвестора

арбитражный портфель это инструмент, который

позволяет получать ему большую доходность, при этом оставаясь

не подверженным различным рискам.

Простой пример арбитражной торговли:

Предположим, что стоимость актива А на одной из бирж составляет $100 , в то же время стоимость того же актива на другой бирже составляет $105.

Трейдер приобретает актив на одной бирже, где его стоимость ниже, и продает его на бирже, где стоимость его выше. Благодаря такой стратегии трейдер получает прибыль, в виде разницы цен актива А на различных биржах.

Данный пример достаточно сильно упрощен, и приводится лишь для наглядности, в реальной торговле реализация таких сделок имеет свои сложности.

Выбор пары в арбитраже.

Давайте еще раз дадим определение Арбитражной торговли, основываясь на практическом знании о ней.

Арбитражная торговля – метод, при котором торговля

ведется при помощи разнонаправленных сделок с активом или активами, имеющих схожие цены и портфели,

основываясь на разнице их стоимости. Фактически трейдер покупает более дешевый актив и продает более дорогой схожий с первым активом.

Зачастую в арбитражной паре выбирается базовый и производный актив (например, акции и фьючерсы на акции). Оба актива должны иметь схожую ценовую динамику –

корреляцию.

Однако, корреляция имеет свойство нарушаться по различным причинам.

Такие причины могут быть связаны и с различными серьезными изменениями рынка, и с следствием рыночной неэффективности рынка. Возникающие нарушения корреляции способствуют получению прибыли при совершении арбитражных сделок. Фактически трейдер получает прибыль, когда корреляция базового и производного актива восстанавливается, после ее нарушения.

Говоря проще, арбитражная сделка происходит при покупке дешёвого актива и продаже дорогого, когда возникает разница между их ценами в виду различных факторов. При этом на протяжении остального времени цены обоих активов стремятся равнозначному значению.

Виды арбитражной торговли.

Давайте рассмотрим, какие виды арбитража различают в трейдинге:

-

Временной арбитраж;

-

Пространственный арбитраж.

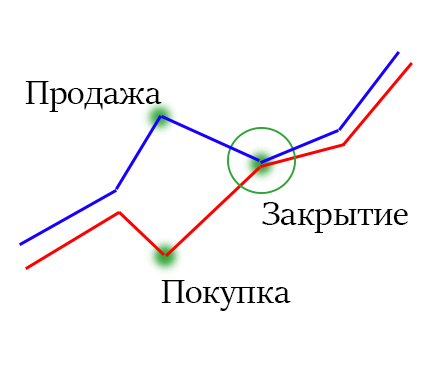

Временной арбитраж подразумевает, что

сделки происходят с разницей во времени. Для такого вида арбитража характерен механизм:

купить дешево, а

продать дорого, или наоборот, продать дорого, а купить дешево. Говоря проще

такой механизм фактически является -

обычной спекулятивной сделкой совершаемой на биржевом рынке.

Временной арбитраж содержит

риск, так как за промежуток времени

тренд может не сменить направление движения, то есть, если изначально трейдер купил актив за дешево, не факт, что по прошествии времени актив не перестанет дешеветь, тем самым принося убыток при продаже.

Следующий вид арбитража –

пространственный. При таком виде арбитража

пара сделок купил-продал осуществляется в одно и то же время, но на

ыыыыыыыыыув. В таких сделках риск минимален, а порой вообще сведен к нулю, так как пара сделок происходит одновременно, при этом трейдер должен учитывать не только разницу цены актива, но и возможные комиссии, которые должны входить в расходы и покрываться суммой прибыли.

Помимо видов по времени совершения сделок, арбитраж подразделяется по методам совершения торговли. Давайте рассмотрим основные из них и дадим пояснения.

Пространственный арбитраж подразделяется на следующие виды:

-

Эквивалентный арбитраж;

-

Регулятивный арбитраж;

-

Календарный арбитраж;

-

Процентный арбитраж.

Под

эквивалентным арбитражем понимаются такие сделки, в которых

учувствуют базовый актив и производный актив (дериватив). Так как

цена дериватива всегда

стремится к цене базового актива, то

графики цен идут рядом друг с другом, иногда пересекаясь и расходясь.

Если мы одновременно открыть равнонаправленные позиции по выбранному активу и его деривативу, когда они будут иметь максимальное расхождение, то

закрывая позицию при их схождении, мы получим прибыль.

В основе

регулятивного арбитража лежит

разница в цене, возникшая из-за различных норм в

разных юрисдикциях (областей, стран, союзов).

Например: в силу определённых законодательств актив в одном из регионов продается с уценкой, при этом его цена коррелируется с ценами в других регионах, отличаясь на стабильную разницу уценки. Таким образом приобретая актив в одном регионе и продавая его в другом, можно получить прибыль в размере уценки.

Календарный арбитраж основывается на

разнице в цене, возникающей между фьючерсами на один и тот же актив, но имеющих различные сроки поставки. Эта разница называется

календарным спредом. Последующий механизм торговли схож с методом

эквивалентного арбитража.

Последним видом является

процентный арбитраж. Данный арбитраж проходит на валютном рынке

(Форекс), и бывает двух видов:

-

Без форвардного покрытия;

-

С форвардным покрытием.

Суть

арбитраж сводится к тому, что

валюта покупается и кладется на депозит с установленным процентом. После этого валюта продается по текущему курсу рынка. Если покупка валюты

происходит с продажей форвардного контракта на ту же сумму -

арбитраж с форвардным покрытием. При таком виде

риск минимален, а за частую отсутствует.

Если

покупка производится без форвардного сопровождения –

арбитраж без форвардного покрытия. Такой арбитраж может

сопровождаться большим риском, основанным на изменении курсовой стоимости, которая может повлечь убыток, который будет больше процента дохода по вкладу.

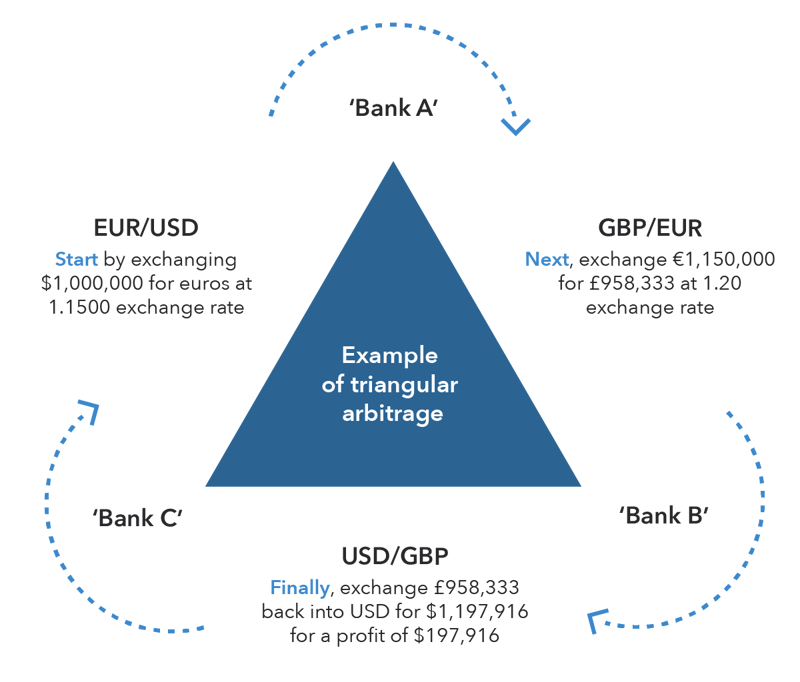

Так же на рынке

Форекс распространен

треугольный арбитраж. Давайте рассмотрим его на примере:

Трейдер покупает валютную пару

EUR/USD, одновременно продает

EUR/GBP и покупает

USD/GBP. Создается равновесный треугольный контур. Получается, что трейдер купил Евро за доллары, продал Евро за Фунты, Купил Доллары за Фунты. Таким образом, получается замкнутая цепочка, на дисбалансе которой извлекается прибыль. Ниже показана схема такого арбитража:

Выводы.

Арбитражная торговля получила большое признание среди трейдеров. Большое количество подходов к решению задач арбитражной торговли, большое количество методов, применяемых для реализации задач, делает данный вид очень гибким, а отсутствие риска или минимальное его значение еще больше популяризирует ее.

Однако, стоит сказать, что стратегии арбитража на прямую связаны со скоростью реакции трейдера на изменения цены актива. Это приводит к различным требованиям, которые способствуют успешной торговле:

-

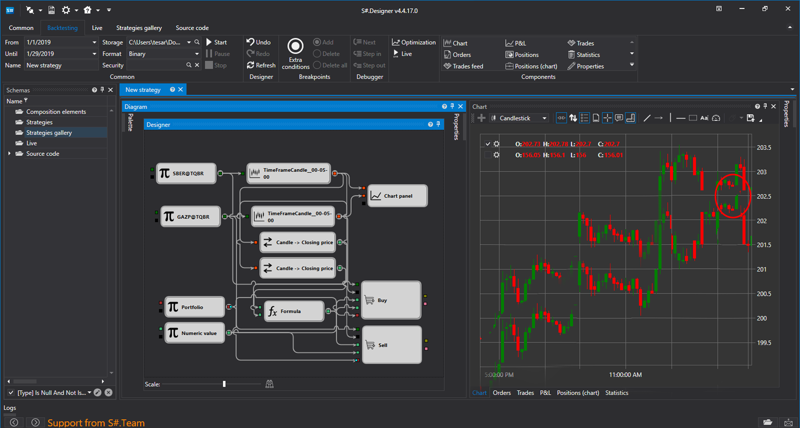

В стратегиях арбитража большую роль играют доли секунды. Поэтому для реализации таких торговых систем

требуется хорошее программное обеспечение. Оно может быть представлено готовыми торговыми роботами. Например StockSharp предлагает робота

"Эдвард", который позволяет работать используя арбитражную стратегию трейдера и способен к быстрой и гибкой настройке.

Особенно важно качественное программное обеспечение при работе на Форекс (Forex) и рынке криптовалюты, так как количество трейдеров высокое.

Поэтому многие предпочитают индивидуальный подход и создают торговых роботов самостоятельно при помощи различных программ. Торговые роботы в большинстве своем пишутся на мощных языках С# или С++, с применение библиотек таких как

S#.API и Interactive Brokers API.

Последние годы ,большое распространение получили так же конструкторы торговых стратегий, такие как :TSlab и

S#.Designer, которые позволяют создавать торговых роботов без программирования. Ниже приведен пример торгового робота созданного при помощи S#.Designer, на графике виден момент расхождения активов и их схождение с последующим совершением сделки роботом.

Применении новейшего ПО приводит к снижению рисков и совершенствованию механизма работы и как следствие повышению прибыли.

-

Важно помнить, что стратегия, даже при наличии совершенного ПО,

прибыльная, то если доход будет превышать возможный риск и все комиссии брокера.

-

Стоит помнить, даже применяя торгового робота,

риск не всегда можно снизить, поэтому

трейдер должен постоянно управлять своей стратегией, совершенствовать свои инструменты и свои знания. Обучение новым принципам, которые можно применить в торговле, может сделать трейдера пионером в получении прибыли.

Нужно знать, что арбитражные стратегии можно и нужно сочетать с другими видами биржевой торговле, что даст дополнительные возможности в получении дохода.