Всем доброго времени суток...сейчас занят в проекте создания нового алгоритма для маркет-мейкера, по этому почти нет времени для нормальных «исследований и тестирования» нашего рынка. Поэтому пришла идея выкладывать обзор разных статей из мира Quantitative Analysis, HFT, трейдинга и всего, что относится к нашему рынку. Сразу прошу извинить за вольность и не точность перевода. Основная цель просто передать суть, для любопытных – всегда есть ссылка на оригинал.

Начну с любопытной статьи про использование PCА.

Введение:

PCA -

Метод главных компонент (англ. Principal component analysis, PCA) очень-очень популярный метод преобразования исходных признаков в анализе данных. Его идея состоит в следующем пусть у нас есть N признаков, факторов или переменных (назовем их X1,X2,X3,X4…).

Представим наши X (их может быть ооочень много) в виде матрицы. Применяя к этой матрице SVD-разложение, мы можем перейти к новым переменным, которые будут обладать рядом замечательным свойств:

первое - наши новые признаки (назовем их главными компонентами и будем обозначать Y) будут некоррелированы (в смысле линейной корреляции.

второе – дисперсия главных компонент равна собственному числу ковариационной матрицы, а собственные числа у нас обладают упорядоченностью. Итого: DY1>DY2>DY3….

Лучше всего это проиллюстрировать картинкой. Рассмотрим 2х мерное облако данных в коррдинатах X1 X2, которые в свою очередь обладают ненулевым коэффициентом корреляции:

После преобразования получаем Новые координаты Y1 Y2, которые не будут коррелированы между собой, и в тоже время первая компонента будет иметь наибольший вклад в общую дисперсию данных (красная стрелочка), а на вторую (черная полоска) придется остаток дисперсии.

Есть сотни случаев, где такой метод может понадобиться в анализе данных. Например вы хотите анализировать 100500 признаков и их влияние на какую-то величину Z. Применяя PCA вы получаете некоррелированные признаки (что уже хорошо в смысле оценок коэффициентов регрессии или что вам там надо) и упорядоченные признаки, что дает вам возможность отбросить хвост из признаков и использовать только 10 первых компонент с наибольшим вкладом в дисперсию (такой метод называется отбеливание данных). Есть и другие примеры.

Причем здесь рынок, спросите Вы?

Классическая торговля парами (спредами) обычно требует некоррелированности спреда с рынком..То есть нулевой корреляции между приращением спреда и приращением рынка (естественно нам также нужна ограниченность значений нашего спреда в каком-то смысле.

Обычно когда мы хотим начать торговать парой инструментов мы выбираем 2 сильно коррелированных актива, и используя «бета коэффициенты инструментов» образуем нейтральную к рынку пару.

В случае конструкции синтетического инструмента состоящего из нескольких «ног» такой подход приносит трудности, и тут мы приходим к методу главных компонент: Используя PCA мы трансформируем наши данные при этом упорядоченность дисперсии дает следующий результат:

1-ая компонента, обладающая наибольшей волатильностью, зачастую очень сильно коррелирует с рынком. 2ая компонента, с одной стороны обладает наибольшей дисперсией после вычета из данных первой компоненты, с другой является нейтральной по отношению к первой. Соответственно портфель состоящий из компоненты Y2=a1X1+….anXn мы и будем рассматривать для нашей торговли.

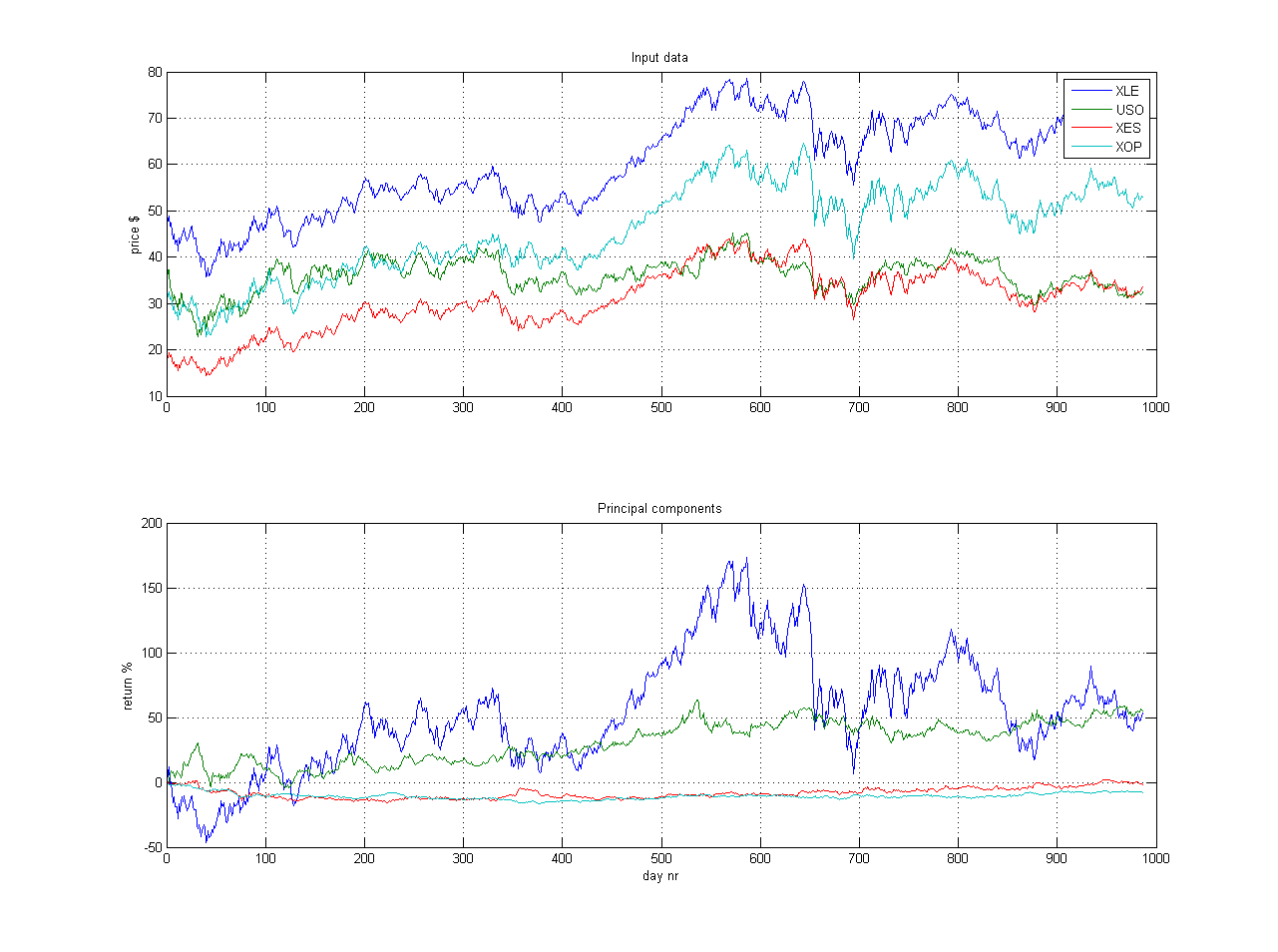

На этой картинке даны 4 инструмента (X1..X4 в нашей терминологии) и 4 главных компоненты после преобразования. Налицо убывание волатильности от 1ой компоненты к 4ой.

Если взглянуть на оставшиеся компоненты после вычета первой, то можно увидеть что компоненты вполне торгуемы на той истории на которой проводилось исследование:

оригинал:

http://matlab-trading.blogspot....-for-spread-trading.htmlP.S. данный подход относится к классической торговле акциями, куда не стоит относить торговлю ставкой или связанами инструментами.

P.P.S. недавно всвязи с переходом на Т2 рассматривал под микроскопом движение ставки в наших замечательных парах Акция-Фьючерс..

на лицо было заметна корреляция между движением нструмента (внутридневной масштаб) и микродвижением ставки.

Пример:

никто не строил стратегий на внутридневной торговли ставкой (базисом) в сбербанке,лукойле,газе?[glare]

на след. Неделе раскажу про популярный подход VPIN и OrderFlow для анализа микро движений рынка.