Мне кажется, что эта статья будет больше всего интересна новичкам в алготрединге. Общаясь с людьми, недавно заинтересовавшимися торговыми роботами, я зачастую сталкивался с тем, что они не до конца понимают, что такое торговый робот и как его создают, поэтому я позволил себе немного рассуждений и пояснений на тему тестирования и создания робота. Если хотите освободить себя от моих рассуждений, переходите к главе - ТЕСТИРОВАНИЕ ТОРГОВОЙ СИСТЕМЫ, Эта часть будет полностью посвящена практике тестирования и работе с платформой.

Почему Торговые роботы.

Часто, когда заходит разговор о торговом роботе, его главным преимуществом называют отсутствие психологических моментов в его работе. Нет страха, жадности или сомнений. Действительно, это существенные плюсы при торговле через торгового робота. Но главное преимущество торгового робота заключается в том, что мы можем протестировать алгоритм его работы на исторических данных. Таким образом, мы увидим, работает наша торговая система или нет. Если работает, то мы увидим её слабые и сильные стороны и найдем способ улучшить доходность системы. Используя программы для тестирования торговых систем, мы пройдем эти шаги гораздо быстрее, чем, если бы мы проверяли нашу систему в режиме реального времени. Мы сэкономим наши силы, время и деньги. Поэтому тестирование торговых стратегий является очень важным этапом на пути создания торгового робота.

ВВЕДЕНИЕЗанимайтесь исследованием рынка Многие новички, приходя на рынок, не имеют четкой торговой системы для принятия решений – покупать или продавать бумагу; когда выходить из сделки, если она прибыльная; когда выходить из сделки, если он показывает убыток. Новоиспеченный трейдер обучается прямо во время торгов – он принимает решения, основываясь на интуиции и на своём небольшом торговом опыте. Заработав на сделке, он запоминает определенный случай и старается применить его в будущем; получив убыток, он будет стараться избегать таких ситуаций. Но был ли тот случай, когда он смог заработать, действительной закономерностью или всего лишь единичным случаем из ста, когда ошибившись два раза, мы получили нужный результат? То же самое можно сказать по поводу отрицательного опыта – возможно, всё было сделано правильно, но именно в этот раз что-то сработало не так как надо, и мы не заработали. Начинающий трейдер не задается этим вопросом, и может взять за правило избегать прибыльных стратегий и следовать убыточным, основываясь на своём опыте. Причем те ситуации, которые наблюдает новичок, складываются на основе множества факторов: новости, индикаторы (часто это не один индикатор), наблюдение за стаканом, наблюдение за американским рынком, поведение самой цены. Человеку свойственно окружать себя тоннами информации, чтобы быть уверенным в своей правоте. Но, принимая решение на основе всех этих данных, и заработав или потеряв на сделке, как можно понять, благодаря чему именно мы заработали, и где была совершена ошибка, если мы потеряли деньги? Возникает множество сочетаний информации, которой вы используете, вычленить нужные моменты из этой массы становиться трудно. Осознание своих ошибок и создание прибыльной торговой системы при таком подходе занимает огромное количество времени и стоит немалых денег.

Итак, как же нам научиться зарабатывать на рынке, затратив при этом наименьшее количество времени и денег? Ответ настолько очевиден и прост, что я недоумеваю, почему этим занимается так мало людей! Чтобы научиться работать на рынке, обрести понимание рынка, надо заниматься его исследованием. Под исследованием я подразумеваю не просто наблюдение за рынком, а проверка сделанных выводов на основе прошлой истории, путем совершения бумажных сделок в прошлом, и анализом всех полученных результатов. Если вы недавно пришли на рынок, и у вас нет торговой системы, то вам необходимо придумать стратегию самим или взять за основу чужую систему. После чего требуется исследование, насколько хорошо эта система работает. Проверяя идею на истории, нам не надо ждать следующего дня, недели, месяца, чтобы увидеть первые результаты. Работая с историей, можно прогнать год торгов за несколько часов и узнать, какой результат можно ожидать от вашей системы. Так почему же этим занимается так мало людей? Проанализировав систему, вы лишаетесь иллюзий по поводу того, сможете ли вы заработать деньги, у вас не остается надежды на какое-то чудо. А также, работа на рынке лишается азарта, элемента игры. Мало кому хочется терять надежду на то, что “на рынке заработать просто”, не хочется превращать интересную игру в работу. Именно эти два желания – быстро разбогатеть и получить адреналин являются причиной постоянного потока “мяса” на рынок. На фондовом рынке находиться не меньше мечтателей, чем в любом казино.

ПОДГОТОВКА К ТЕСТИРОВАНИЮВыбор бумаги для тестирования На фондовом рынке большое количество ценных бумаг и производных от этих ценных бумаг. У каждой бумаги своя специфика, свой характер движения. Это значит, что торговые системы, которые работают на одной бумаге, могут быть бесполезны на другой. Есть похожие по своему “характеру” бумаги, на которых будет работать один и тот же подход. Перед тем как создавать торговую систему, нам надо определиться, с каким инструментом мы будем работать. Советовать, чтобы на бумаге были сильные, резкие движения, или же наоборот, движения были плавные, нельзя. К какому рынку подойдет ваша система выясняется только тестированием. Желательно, чтобы бумага была ликвидная. Как вы позже сможете убедиться, потери при входе и выходе из-за проскальзывания значительно уменьшают прибыль и увеличивают убыток. Также стоит обращать внимание на комиссию – комиссия также может сильно сказываться на доходности системы.

Свои системы мы создаем для фьючерса на индекс РТС. Он был выбран как наиболее ликвидный инструмент на российском рынке. Проскальзывание для систем устанавливается в размере 50п для входа и 50п для выхода. Реальное проскальзывание устанавливается опытным путем.

ТЕСТИРОВАНИЕ ТОРГОВОЙ СИСТЕМЫ. ПОДГОТОВКА ПЛАТФОРМЫВыбор программы для тестирования стратегии Для графического отображения исторических данных и тестирования стратегии нам понадобится программа. Выбор программы зависит от разных факторов, каждая программа имеет свои плюсы и минусы. Ниже перечислены наиболее распространенные программы для разработки систем.

Omega Tradestation, Metastock, Amibroker, Wealth-Lab Developer

В апреле 2012 года выходит StockSharp Studio, и вы сможете создавать и тестировать системы в одном месте. А пока мы будем тестировать систему на другой платформе.

Мы работаем на Wealth-Lab. Это один из признанных лидеров среди программ-тестировщиков. Основной его плюс – язык C#. Только ради этого плюса можно остановить свой выбор на этой программе. Данный язык – стандартный язык программирования, помощь по нему вы можете найти не столько на сайте программы wealth-lab, сколько на программистских сайтах и всемирно известных библиотеках (MSDN).

Данный язык позволяет

- с лёгкостью тестировать написанный код на наличие ошибок;

- писать стратегии любой сложности – от стандартных систем на свечках, до стратегий на объёмах (маркет профиль);

- легко переносить протестированную стратегию в вашего робота (об этом на следующих семинарах).

После выбора программы нам необходимо загрузить котировки.Скачать котировки можно с помощью Гидры (

http://stocksharp.com/doc/ Подробное описание работы с программой по ссылке )

Загрузка полученных данных в программуНа выходе мы получим текстовый файл с примерно следующим содержанием

ТФ 5 минут, тиккер – РТС. Формат даты, как можно увидеть, ГГГГММДД, формат времени ЧЧММСС.

Разделитель – запятая.

Code

<DATE>,<TIME>,<OPEN>,<HIGH>,<LOW>,<CLOSE>,<VOL>

20090115,103000,55575.00000,55575.00000,55150.00000,55360.00000,7275

20090115,103500,55285.00000,55750.00000,55275.00000,55730.00000,6387

20090115,104000,55725.00000,55760.00000,55500.00000,55500.00000,6454

20090115,104500,55500.00000,55845.00000,55470.00000,55665.00000,3748

20090115,105000,55670.00000,55760.00000,55500.00000,55535.00000,4427

20090115,105500,55535.00000,55740.00000,55500.00000,55700.00000,3572

20090115,110000,55700.00000,56105.00000,55685.00000,56105.00000,6600

20090115,110500,56120.00000,56300.00000,56105.00000,56150.00000,7304

20090115,111000,56145.00000,56200.00000,55910.00000,55950.00000,4422

20090115,111500,55940.00000,55985.00000,55770.00000,55815.00000,4347

20090115,112000,55815.00000,55890.00000,55730.00000,55790.00000,4694

20090115,112500,55750.00000,55835.00000,55640.00000,55640.00000,3574

20090115,113000,55655.00000,55680.00000,55060.00000,55060.00000,7683

Покажем, как загрузить данные в эту программу.

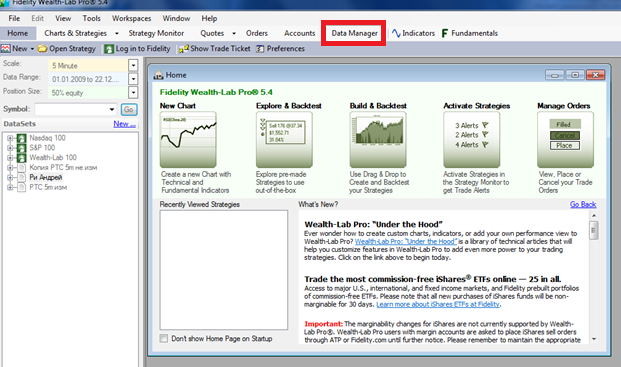

При первом запуске вы увидите примерно следующую картинку.

Мы собираемся загрузить котировки, для этого нажимаем на Data Manager .

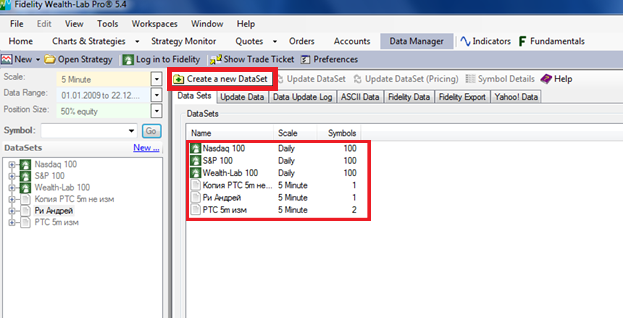

Next -> Create a new DataSet.

В красном прямоугольнике выделены уже существующие DataSet. Также их видно правее в окошке DataSet. Когда мы проделаем всю операцию, новый датасет появится в этом окне.

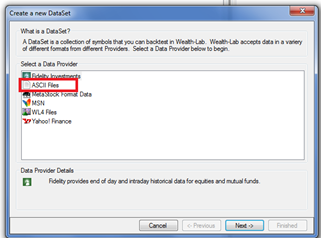

После нажатия Create a new DataSet, появится окно. У нас txt файл, поэтому выбираем ASCII Files.

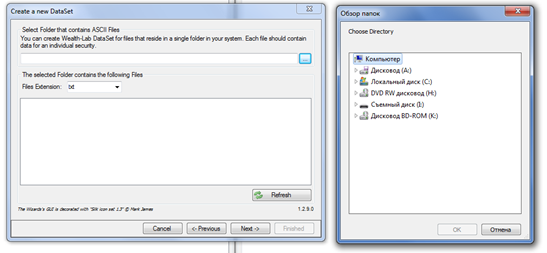

Next -> указываем путь к котировкам .

Next -> после выбора папки в окошке появятся файлы, которые можно использовать.

Подсказка: в одной папке должны лежать файлы полностью сходные по формату. После того как мы выбрали папку, Велс обработает все файлы в этой папке. Позже, чтобы добавить какой-то новый файл у которого такие же параметры, достаточно будет просто закинуть его в папку из которой вы загружаете историю сейчас - и Велс сразу добавит его в DataSet. Чтобы создать датасет с другим форматом, надо сохранять файл в другую папку.

Next ->

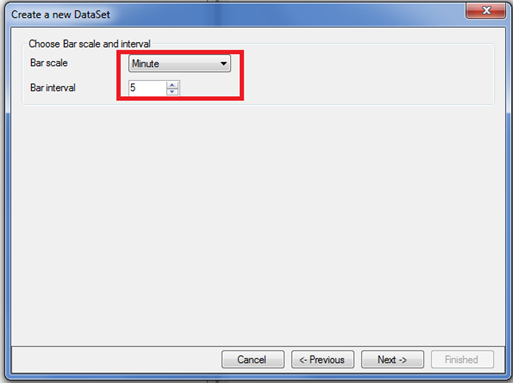

Next -> выбираем интервал, который мы выбрали при загрузке. У нас это 5 минут. Если у вас файл с 5 минутами, то из него можно создавать файлы старшего ТФ, но не наоборот. Создавать файлы старшего ТФ из младших тоже не советуется, т.к. Велс криво склеивает. Лучше отдельно загрузить старший ТФ.

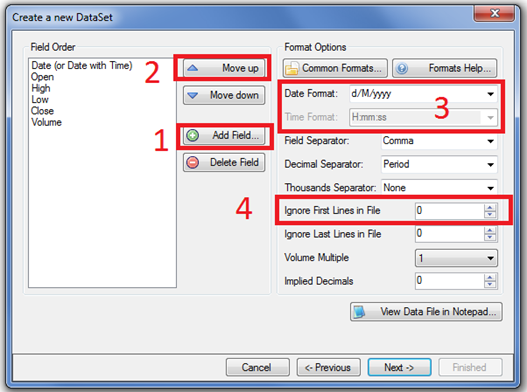

Next -> появится окно, где нам надо прописать формат для программы. В нашем случае нам надо добавить 1 - Add Field в список Field Order. Наш формат <DATE>,<TIME>,<OPEN>,<HIGH>,<LOW>,<CLOSE>,<VOL>. У нас не хватает Time. Выбираем его и двигаем с помощью кнопки 2 , все наименования в формате должны быть по порядку. В окошке 3, выбираем нужный нам формат. У нас ГГГГММДД, формат времени ЧЧММСС.

В соответствующих окошках выбираем yyyyMMdd и Hmmss. Обращаю ваше внимание, формат можно выбрать из выпадающего окна, а можно напечатать самому. Нижние три окна у нас в нужном формате. Осталось поправить только в Ignore Firs Lines in File поставить 1.

На этом процедура создания DataSet завершена.

Для того, чтобы написанная на коде стратегия работала корректно, необходимо занести информацию об инструменте в Велс. Для этого заходим в

Tools -> Sumbol info Manager, появится окошко. Сюда необходимо заносить данные для всех новых DataSet. Тип, устанавливаем Фьючерс (или акции, елси вы будете тестировать их). Маржа - сейчас среднее значение 9000 (минус в том, что маржа считается постоянной, и при 50 000 по РТС и при 100 000, при этом мы понимаем, что фактически она меняется). Point Value для фьючерсов 0,6. Тик равен 5 в нашем случае. Decimilars (знаков после запятой ) у нас 0 . В Symbol нужно написать точно такое же название как в DataSet.

После того как мы прописали информацию, Велс будет знать как именно расчитавать профиты и лоси для системы.

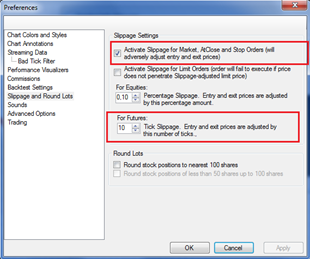

Осталось задать проскальзывание.

Tools -> Preferences -> Slippage. Ставим галочку для первого случая и ставим нужное нам проскальзывание. For Futures - > 10, проскальзывание в тиках = 50п.

ТЕСТИРОВАНИЕ ТОРГОВОЙ СТРАТЕГИИ. ПРИМЕРК этому моменту у нас всё готово для тестирования стратегии. Но самой торговой системы у нас нет. Откуда же брать идеи для создания торговых систем? Лучший способ для начинающего системщика – взять за основу чужую торговую систему и попытаться поработать с ней. Позже, на основе ваших собственных наблюдений, вы будете создавать уникальные ТС.

Создание стратегии

Идея

Для создания ТС у нас должна быть идея, предположение, которое необходимо проверить. Наша идея основывается на наблюдении, что на рынке бывают дни с большим диапазоном, когда цена практически с самого открытия идет в одном направлении и закрывается рядом с максимальной точкой. Задача торговой системы состоит в том, чтобы поймать это движение – ударный день.

Центральные условия стратегии

Станет ли день ударным мы не знаем. Мы должны найти правила, соблюдение которых позволит нам получить систему с положительным матожиданием. На данном этапе, у нас есть только примерное представление, как стратегия должна работать. Все наши предположения нам предстоит проверить.

Предположения

- Если день ударный, то мы должны войти в него с самого утра. Если нам не удалось войти до определенного времени, день скорее всего не ударный.

- вход в лонг осуществляется выше уровня открытия, вход в шорт осуществляется ниже открытия. Уровень открытия служит как фильтр – если мы находимся выше, вероятность расти больше чем вероятность упасть и наоборот.

- вход в лонг осуществляется выше средней скользящей, вход в шорт осуществляется ниже средней скользящей. Средняя скользящая (157 – МА), используется как дополнительный фактор определения тренда.

Точка входа

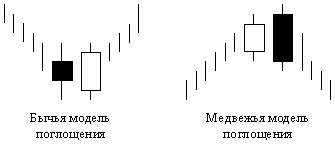

Если выполняются все центральные условия для входа, нам нужно найти последнее условие, которое спустит курок, и мы войдем в позу. Для этого нам нужно формализовать точку входа. В зависимости от условий, для входа мы используем бычье или медвежье поглощение. Вход в лонг – бычье поглощение. Вход в шорт – медвежье поглощение.

Установка стопаОдно из наших основных предположений было о размере стопа: так как мы собираемся взять ударный день, предполагается, что движение в нашу сторону будет сильным и без существенных откатов, что даст нам возможность входить с небольшим риском. Размер стопа будет устанавливаться в процентах. Если расстояние от дальней тени до точки входа меньше чем параметр стопа, то стоп ставится за тень. Начальный размер стопа возьмём = 0,2-0,3%, что примерно равно 300 – 450п.

Выход из позиции

Еще в самом начале мы сказали, что ударный день начинается и заканчивается близко к своим максимумам. Поэтому логично будет сделать выход в конце дня, в 23.45.

Второй тип выхода – если цена движется не в нашу сторону, то мы выходим по стоп приказу.

На этом описание стратегии можно закончить, необходимые начальные правила для реализации их в тестере были оговорены. Дальнейшее изменение и дополнение стратегии будет вестись по результатам тестирования.

Краткое описание стратегииЛовим дни с большим диапазоном.

- вход в лонг выше открытия дня, вход в шорт ниже открытия дня

- Цена выше/ниже 157 средней.

- искать точку входа до определенного времени t.

- вход в лонг - бычьей моделью поглощения.

- входа в шорт - медвежьея модель поглощения.

- стоп = 0,2-0,3% от точки входа.

- выход в конце дня.

Графическое представление

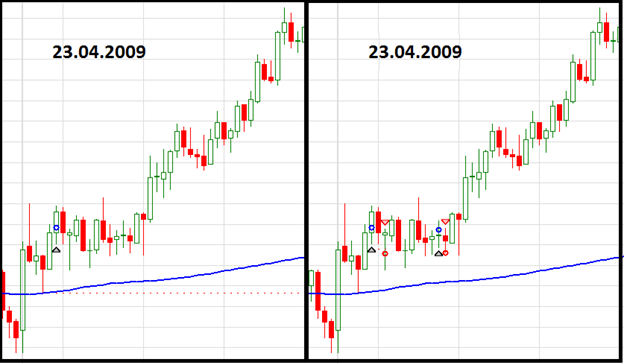

Для удобства сделал картинку, как это всё должно выглядеть при реализации в тестере. Наглядно показывает выполнение центральных условий, точку входа и установку стопа.

Написание кода по алгоритму

Проверка кода.

Напишем код для тестирования.

Код находится в Приложении в конце статьи.

После написания кода, нужно обязательно проверить, как он работает. Проверка осуществляется вручную.

Как выглядит работа кода, вы можете увидеть на картинке представленной ниже.

Методы расчета размера позиции в системе

Методы расчета размера позиции в системеПосле того как вы убедитесь, что код работает должным образом, можно приступить к анализу полученных данных.

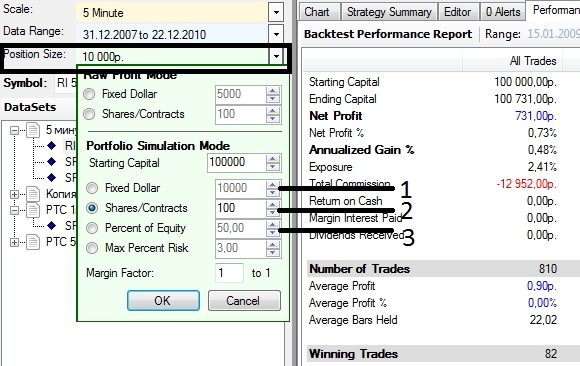

Нас интересует результаты системы, её доходность и просадка. Чтобы увидеть нужные нам результаты, необходимо зайти во вкладку Performance. Тут нужно сказать о способах, которыми расчитаываются результаты выполнения кода. При выборе разных способов, мы будем получать разные результаты на одной стратегии. Рассмотрим вкладку – Position Size.

Starting Capital – сумма с который вы будете тестировать систему.

1 – первый тип расчета позиции. Размер позиции будет постоянно выполнятся исходя из суммы указаной в fixed dollar . Если у нас ГО 7500, и в fixed dollar прописано 10 000, то размер позиции всегда будет = 1 контракту.

2- Размер позиции постоянно равен определенному количеству контрактов. 100 cоntracts в нашем случае было бы равносильно 750 000 в fixed dollars.

Эти два метода используются для того, чтобы увидеть – как было бы если вы постоянно торговали фиксированной суммой/сайзом. Третий способ отличается от передидущих двух, для тестирования систем мы используем именно его. Percent of Equity – размер позиции расчитывается изходя из имеющейся суммы, которая меняется по ходу тестирования. Если изначально у нас было 100 000 и на 50% от депозита размер позиции равен 6 контрактам, на сумме 200 000, он будет равен 12 контрактам. Тоесть в этом методе используется реинвестирование, и мы увидим какую доходность покажет система, если постоянно вкладывать заработаные деньги в систему. Также при таком подходе мы видим, какая может быть действительная просадка у системы. Этот вопрос расмотрим поподробнее.

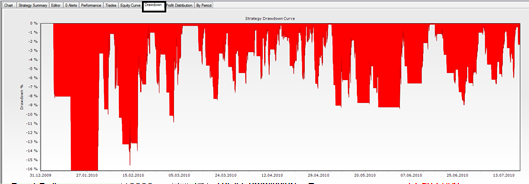

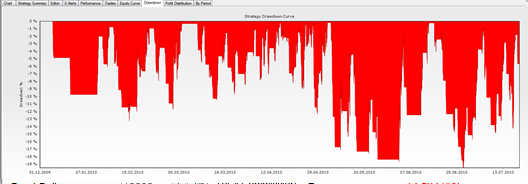

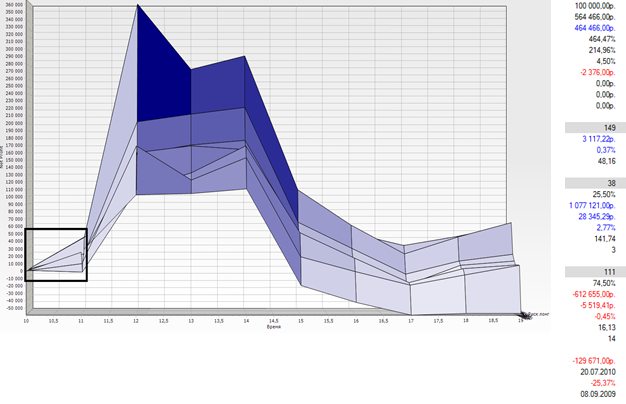

Drawdown

Размер просадки при 1 и 2 методе расчета размера позиции в сравнение с 3 методом.

Наиболее наглядно просадку системы в графическом отображении видно во вкладке Drawdown. Просадка системы – сколько процентов мы потеряли, после максимума на счете. Впадины – отображение просадки, наибольшие впадины образовывались после последовательности убыточных сделок.

На данной картинке видно, что при использовании второго метода расчета позиции, максимальная просадка в системе была в самом начале.

Картинки приведены с другой системы, не с той, что сейчас разбираем мы!

Посмотрим на эту же систему, где размер позиции рассчитывался исходя из процента размера депозита.

Сразу видно сильное различие. На обеих картинках приведена одна система. Так в чем же дело? При расчете размера позиции от депозита мы постоянно рискуем одинаковой частью депозита вне зависимости от его размера. При первом и втором методе, если система заработала некоторую сумму, например 100 000, при начальном капитале в 100 000, итого 200 000, и мы продолжает работать фиксированным количеством контрактов – 6 контрактов, при этом часть используемого депозита постоянно уменьшается, соответственно уменьшаются размер возможной просадки.

При первом и втором методе размер просадки сильно зависит от того, в какой момент мы начали тестировать систему. При третьем методе, мы видим, какую просадку мы могли получить, если бы вошли в рынок на протяжении всего периода тестирования, соответственно нет такого недостатка, как момент начала тестирования.

Это одна из причин, почему мы используем третий метод расчета размера позиции при тестировании.

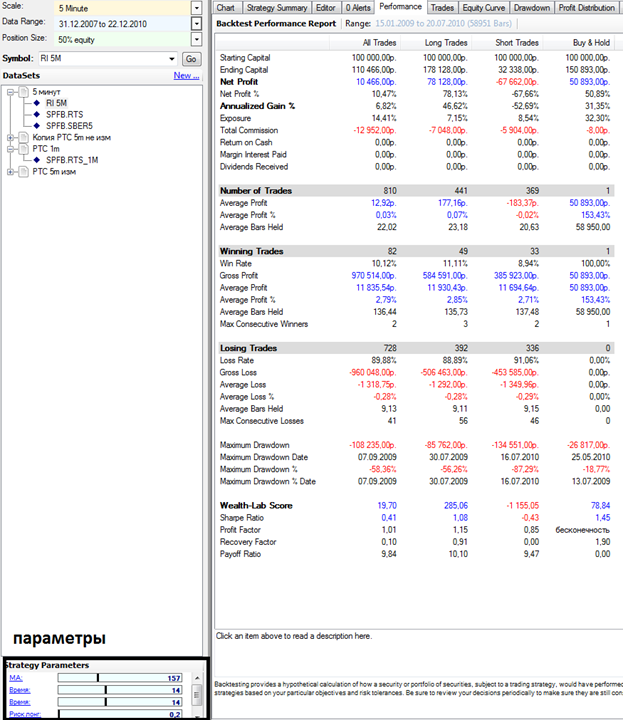

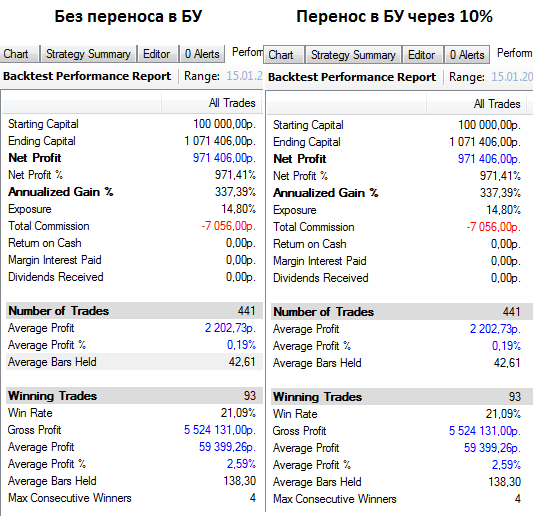

Performance

Наиболее полную информацию о результатах тестирования системы можно увидеть на вкладке Performance.

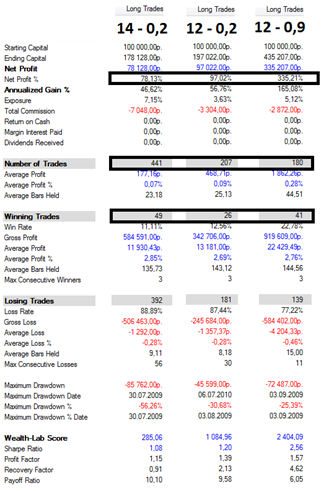

Рассмотрим некоторые строки из данной вкладки.

Backtest Performance Report | Range – временные рамки, в которых проводилось тестирование. * Сами временные рамки задаются слева в Data Range. Data Range заданный вами может не совпадать с Range.

Net profit – сколько денег заработала система с момента начала тестирования.

Net profit % - сколько процентов заработала система с момента начала тестирования.

Annualized Gain – Средний % годовых от стратегии. * если стратегия тестируется на промежутке меньше чем год, в данной строке пишется, сколько было бы на конец года, если стратегия продолжала работать с такой доходностью, как и в доступный тестируемый промежуток.

Number of trades – количество совершенных сделок.

Average Profit – средняя прибыль за одну сделку.

Win/Loss Rate – процент прибыльных/убыточных сделок

Average Profit/Loss – средний профит/лосс по итогам всех

прибыльных/убыточных сделок.

Max consecutive Winners/Losses – максимальное количество подряд прибыльных/убыточных сделок.

Maximum drawdown – максимальная просадка системы.

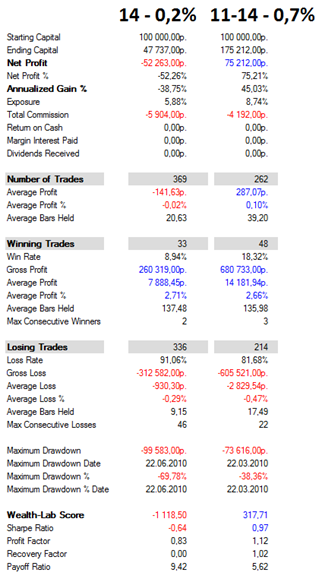

Итак, на картинке снизу, мы видим результаты тестирования стратегии (тестирование проводилось на промежутке 2009 – 2010 год). Результаты совсем не те, на что мы рассчитывали: огромная просадка, при практически нулевом профите. В чем проблема, почему стратегия, так плохо работает, ведь были соблюдены все условия, и код проверен, работает правильно?!

Результаты тестирования нас не удовлетворили. Давайте попробуем улучшить нашу стратегию. Существует несколько способов улучшения результатов стратегии

– тестирование параметров.

– изменение условий работы стратегии.

Сначала попробуем оптимизировать параметры системы. Параметров в нашей системе 3 (5)

– МА период скользящей средней: Может так оказаться, что МА с другим периодом лучше работает.

– Время, до какого времени мы ищем сигнал: Возможно, что ждать сигнала до 2х часов излишне. Параметр время разбит отдельно для коротких и длинных позиций.

– Риск. Размер стопа после входа в позу: Стоп в нашем случае не превышает заданного параметра.

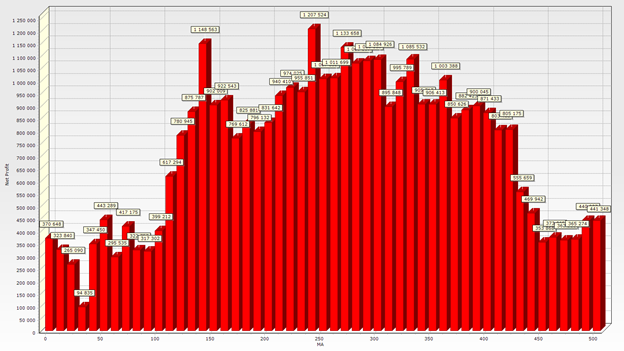

Оптимизация параметров

Важно научиться, по результатам оптимизации не только выбирать наиболее прибыльные значения параметров, но и также находить некоторые закономерности, которые могут помочь нам улучшить стратегию.

В любой системе есть параметры. Про параметры в системе следует сказать следующее:

А – параметры должны иметь под собой какое-то обоснование. Например, параметр время – работать после N часов дня, не имеет смысла, т.к. если это ударный день, то мы уже должны были войти в позицию, и нас не должно было выбить по стопу. Иначе – это не ударный день, искать входов не имеет смысла. Назначение этого параметра – найти время, до которого стоит искать признаки ударного дня, и после которого становится больше ложных сигналов.

Б – параметр можно переоптимизировать – подогнать под определенный промежуток времени, когда он будет хорошо работать, но в другое время будет работать намного хуже. Нужно избегать таких ситуаций.

В – система должна работать прибыльно на большом наборе значений параметра. Что значит - если есть параметр с 10ю различными значениями, система должна работать на большинстве из этих значений.

Г – чем их меньше, тем лучше. Увеличение количества параметров делает систему менее устойчивой.

Проведем оптимизацию наших параметров

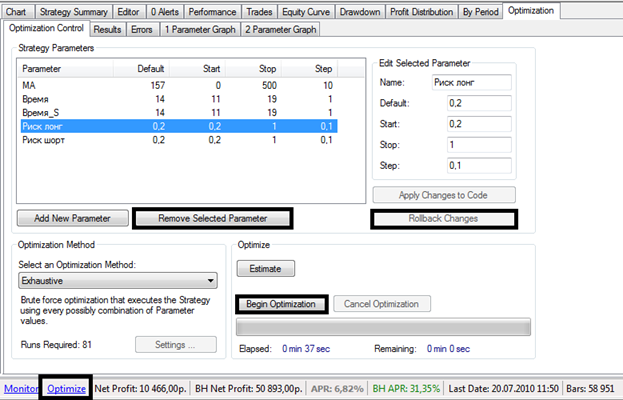

Для того чтобы открылась вкладка Optimization, необходимо нажать на Optimize в левом нижнем углу.

Optimization control – настройка, выбор тех параметров что мы будем тестировать. Чтобы оптимизация проходила быстрее, стоит выбирать один-два параметра и тестировать их. Чтобы удалить параметры, которые мы не хотим тестировать, выделяем его и нажимаем Remove Selected Parameter. Восстановить начальный вид можно нажав Rollback Changes. После того как мы произвели необходимые настройки, нажимаем Begin Optimization.

Results – результаты тестирования в текстовом виде.

1 Parameter Graph - на шкале отображается результат тестирования только одного параметра.

2 Parameter Graph – Отображаются сразу два параметра.

Быстрее и нагляднее всего тестировать пару параметров. Например, Время - Риск лонг, Время_S - Риск шорт, Время – Время_S . Надо понимать, что если мы изменим один параметр, то он потянет за собой другой параметр. Поэтому тестировать лучше всего как раз такие пары, где один параметр влияет на другой.

Небольшое лирическое отступление - Этот семинар пишется онлайн, я сейчас поэтапно делаю всё, о чем пишу. После этого места я уже успел написать 5 страниц с картинками, когда понял, что пошел по неправильному пути, начал оптимизацию с пары Время – Время_S – абсолютная глупость. После того, как прооптимизировал этот параметр, пришлось еще несколько раз к нему возвращаться, т.к. я изменил риск и параметр время опять изменился. Поэтому я написал замечание выше. Думай головой, как говорится, и сэкономишь много времени. У нас бывало так, что, не проверив, как следует, код, мы принимались его тестировать, потом оказывалось, что в коде ошибка и все результаты приходилось выкидывать, а это много времени.

Я еще постараюсь сделать больше ошибок, чтобы их потом не сделали вы. А сейчас пойдем по более корректному пути.

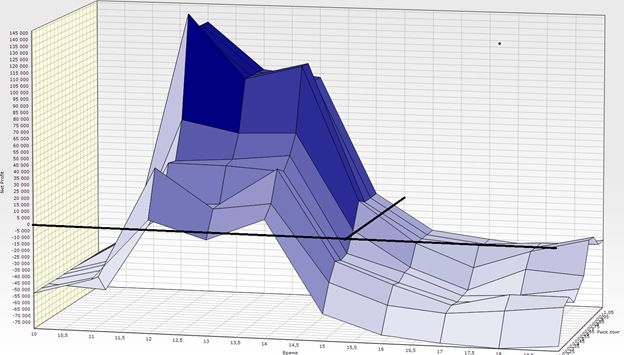

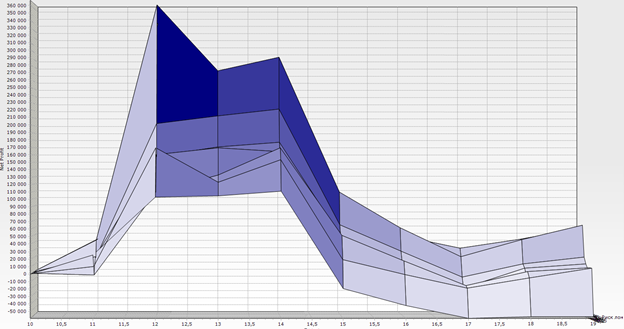

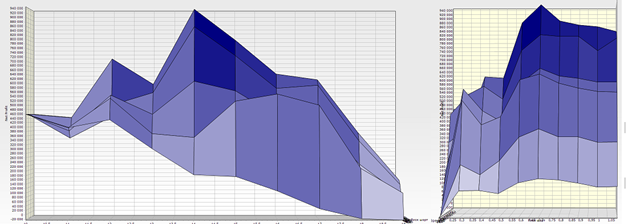

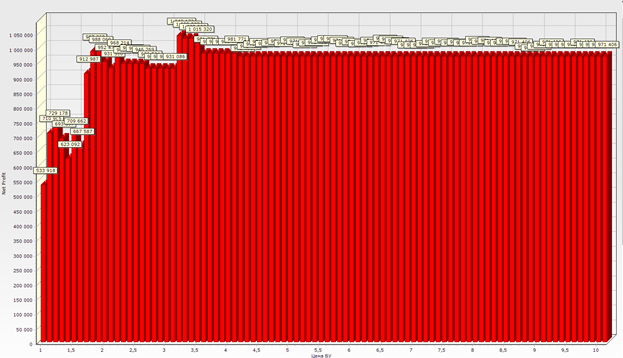

Оптимизация Время – Риск Лонг

Черными линиями отмечена область, выше которой находятся положительные параметры, ниже отрицательные. Если вы помните, я говорил, что параметр должен быть прибыльным на большем наборе значений параметра. В данном случае у нас прибыльная стратегия, если параметр от 10 часов до 14 часов. Обратите внимание, - работа до 11 часов, находится в отрицательной зоне, но не потому, что стратегия сливает, если так работать, а потому что у нас сейчас плохо работают продажи. И если работать до 11 часов по покупкам, стратегия не выходит суммарно в плюс.

Если отключить в стратегии продажи, то картинка изменится именно таким образом – работа до 14 часов находится в положительной зоне при всех значениях риска.

В стратегии УД, по нашему алгоритму, не бывает таких ситуаций, что если мы войдем в Лонг, то потом можем пропустить сигнал в шорт. Т.е. сам алгоритм, сделан таким образом, что при всех параметрах такая ситуация невозможна. Поэтому в данной стратегии можно отключить продажи, не повлияв не покупки. Я отключил продажи именно для того, чтобы вы убедились в том, что работать до 11 часов прибыльно, хотя это было ясно и по первой картинке.

График оптимизации с другой стороны, чтобы лучше рассмотреть результаты по риску.

Лучший параметр для риска по покупкам – 0,8-0,9%.

Какие выводы можно сделать по оптимизации Время – Риск

1 – Стратегия является прибыльной, если работать до 14 часов. При этом прибыль растет до 12 часов - посмотреть, почему прибыль начинает падать после 12 часов.

2 – При параметре время до 14 часов, на всех значениях риска, стратегия является прибыльной. Это хорошо, параметр должен быть прибыльным на большом наборе своих значений.

3 – Есть четкая тенденция, при увеличении параметра риска, прибыль растет – посмотреть, почему так происходит.

Проводя тестирование систем, и оптимизируя параметры, старайтесь понять, почему именно стратегия начинает лучше работать при тех или иных изменениях. По результатам оптимизации выбираем значение для Времени = 12 часам, для Риска по покупкам = 0,9%.

Для того чтобы понять, что именно изменилось, при новых параметрах, посмотрим Performance.

Когда мы изменили время работы с 14 часов до 12 часов, у нас уменьшилось в два раза количество сделок. При этом уменьшится количество прибыльных сделок, но оказалось лучше отказаться от половины прибыльных сделок, чтобы не получить в два раза больше лосей.

Если изменить риск с 0,2% до 0,8%, то количество сделок уменьшится еще больше, при том, что количество прибыльных сделок возрастет. Почему так произошло? Если просмотреть входы в сделки руками, то можно увидеть ситуации, когда поставим маленький стоп, мы получали после этого еще много лосей и в итоге так и не ловили УД. Если бы мы поставили больший стоп, то смогли бы поймать УД и не получили бы лосей.

Из полученных нами данных можно сделать выводы

- вход в УД надо искать до 12 часов. После 12, пытаться войти в УД не имеет смысла.

Этот вывод совпадает с нашим предположением, что ловить ударный день надо в самом начале. Два дополнительных часа перед терминалом не дадут никаких преимуществ.

- Маленький риск не всегда хорошо. Давайте подумаем, почему вход с большим риском в данном случае оказался лучше? В стратегии УД, мы ищем импульс в определенную сторону, одним из признаков импульса – сильное открытие в какую-то сторону. Возможно второй признак, когда движение в эту сторону резкое – получаются паттерны с большими рисками. И, несмотря на то, что стоп большой, именно этот большой стоп даёт нам дополнительное смещение вероятностей. Ставить же маленький стоп, на определенную величину невыгодно, после того как произошло резкое движение, стоп часто может быть выбит на откате.

В самом начале темы про оптимизацию параметров, я сказал, что важно научиться по результатам оптимизации определять не только лучшие параметры, но также научиться видеть некоторые закономерности, которые помогут улучшить нашу систему.

Посмотрим на оптимизацию со стороны времени еще раз. Видно, что основную прибыль дают сделки от 11 до 12 часов. С 10 до 11 прибыль есть, но по сравнению с периодом 11-12 часов, она незначительна. Сможем ли мы с помощью этого наблюдения улучшить стратегию для покупок еще больше?

Пропишем в коде условие, не входить до 11 часов.

Результаты нашего изменения приведены на картинке выше.

Количество убыточных сделок уменьшилось, количество прибыльных сделок тоже уменьшилось, но общий итог положительный – доходность выросла. Причины данного явления обсудим позже, посмотрим, как это проявляется на продажах.

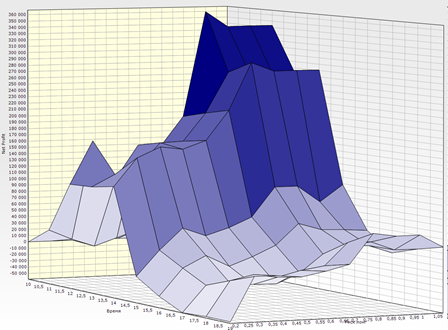

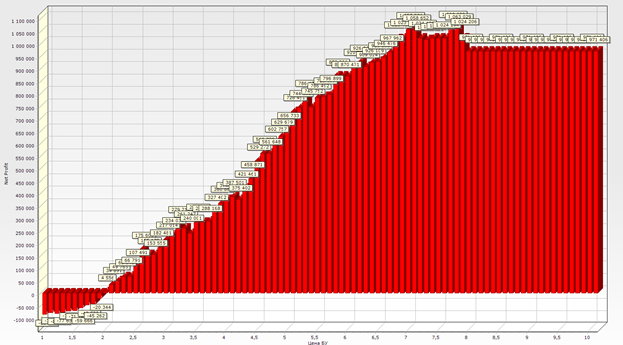

Оптимизация Время – Риск Шорт

Повторяем процедуру для продаж.

Проведя анализ, сделаем выводы для шортов. На этот раз обойдемся без подробных объяснений: принцип, причины и выводы похожи на результаты работы по покупкам.

В результате оптимизации я сделал следующие изменения в коде

- время для продаж до 14 часов.

- время для продаж с 11 часов

- риск для продаж 0,7%

Для того чтобы увидеть изменения результатов после проведения оптимизации для продаж, без влияния не него изменений проведённых по покупкам, отключим сигналы для покупок и сравним результаты до и после.

По Performance видно, что у нас опять уменьшилось количество сделок, увеличился процент прибыльных сделок. Изменения такие же, как после работы с покупками, что дает основание думать, что причина, почему стратегия улучшилась одна. То есть выводы для продаж будут схожи с покупками.

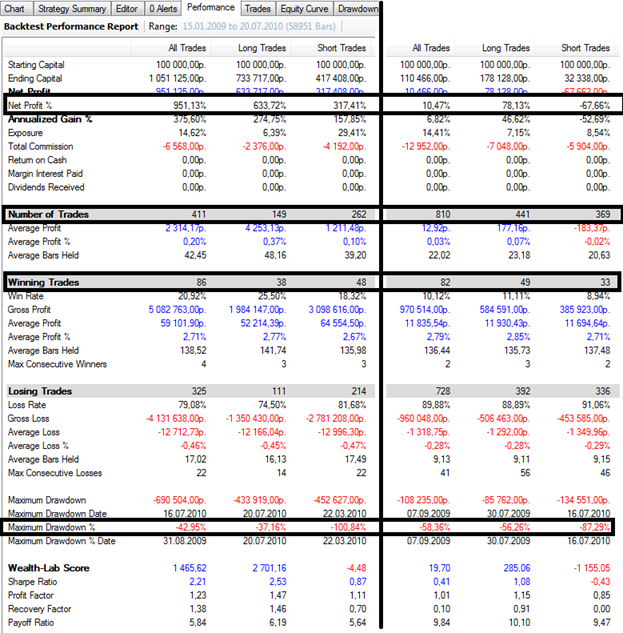

Performance после изменений: времени работы, рисков для покупок и продаж.

Перед тем как приступить к проверке последнего параметра – Фильтра по МА, хочу сделать небольшое отступление и рассказать одну особенность WealthLab по расчету прибыли и просадок в Performance отдельно по покупкам и продажам.

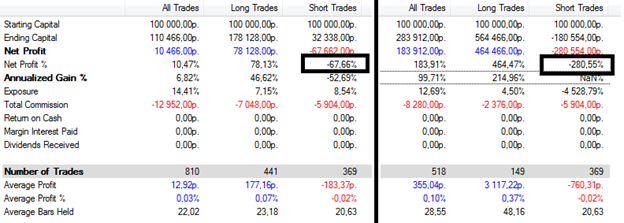

Откуда -280%

В WealthLab есть отдельный расчет просадок и прибыли по покупкам и продажам. Это сделано для удобства, чтобы можно было видеть, как они работают по отдельности. Есть одна тонкость, которая не является критической, но которую следует понимать.

Посмотрите на картинку выше, слева, в столбце по продажам, указана просадка, как работает шорт. Справа тот же столбец, только NetProfit сильно изменился, при этом мы ничего не меняли в алгоритме для продаж, и, как видно из той же картинки, количество сделок не изменилось. Дело в том, что, несмотря на то, что статистика для покупок и продаж ведется отдельно, при работе кода и появлении сигнала на продажу, вход в позицию осуществляется объемом с учетом заработанных ранее денег. После того как мы прооптимизировали алгоритм для покупок, и результаты сильно выросли, в том месте где мы раньше входили объемом в 13 лотов (пример), мы теперь будет входить объемом 26, т.к. до этого мы успели заработать с помощью покупок. При этом просадка считается от суммы, которую заработали продажи.

Оптимизация Фильтр МА

МА служит как некий индикатор тренда – если цена находится ниже средней, значит краткосрочный тренд нисходящий, наоборот – восходящий. Нам необходимо входить в позицию там, где у нас есть перевес вероятности, фильтр должен помогать нам находить этот перевес.

Число 157 объясняется количеством пятиминуток за один рабочий день (сейчас время торгов изменилось, количество 5м. тоже изменилось). Посмотрим, как работает стратегия на других параметрах.

Сейчас мы тестируем только один параметр, поэтому смотрим результаты в

1 Graph Parametr.

По результатам оптимизации

- на всех значениях параметра стратегия работает в плюс, это хорошо.

- параметр 157 один из лучших, 250 работает еще лучше, но незначительно.

Поставим значение параметра МА = 250.

Выводы после оптимизации параметров.

У нас получилось улучшить стратегию УД с помощью оптимизации параметров. Также, по графикам оптимизации мы смогли увидеть некоторые закономерности, которые помогли нам улучшить результаты системы.

Начальный Алгоритм :

- вход в лонг выше открытия дня, вход в шорт ниже открытия дня

- Цена выше/ниже 157 средней. +++ Параметр работает, оставляем.

- искать точку входа до определенного времени t. +++ Выявили оптимальное время работы. С 11 до 12 для покупок и с 11 до 14 для продаж.

- Вход в лонг по бычьей модели поглощения.

- Вход в шорт по медвежьей модели поглощения.

- стоп = 0,2 – 0,3% от точки входа. --- оказалось что вход с маленьким стопом не оправдывает себя. Параметр был существенно изменен.

- выход в конце дня.

Интересным нововведением было – не входить в первый час торгов. Ранее мы не стали обсуждать это явление. На самом деле существует такое понятие как час дурака, это название появилось после исследования, которое показывало, что волатильностью в первый час торгов очень сильная и довольно трудно прогнозируемое. Заработать в это время можно в большей степени случайным образом, повезет/не повезет. Можете поискать в сети информацию на данную тему.

Как еще улучшить стратегию?

Хотя результаты стратегии стали намного лучше - 375% годовых, просадка оставляет желать лучшего – 43% это очень много. После того как мы исчерпали возможности оптимизации существующих параметров, вернемся к вкладке Chart, посмотрим как работает наша стратегия, возможно, после того как мы поработали с параметрами и можем отвлечься от них, мы увидим новые возможности для улучшения стратегии.

Во время просмотра Chart, мне попадались случаи подобные этому – когда у нас был хороший профит (в данном случае чистых 4,5%), а потом нас выбивало по стопу. Сразу возникает мысль – а что если сделать перенос в БУ после прохождения ценой некоторого расстояния? Или, что если мы будем фиксировать цель не в конце дня, а по математической цели, например, после 4% движения.

Перед тем, как начать программировать идею, надо посмотреть, насколько часто бывали такие случаи, может быть это единичный случай, и тогда не стоит даже пробовать программировать идею. Есть способ гораздо более удобный для наших целей, чем просмотр графика.

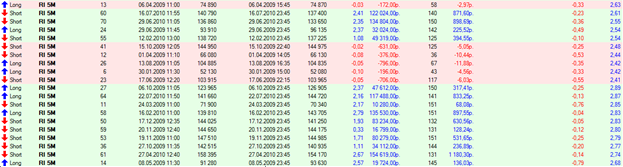

Во вкладке trades, есть два столбца MAE% и MFE%.

МАЕ% - означает, на сколько процентов цена уходила в сторону стопа.

MFE% - означает, на сколько процентов максимально цена уходила в нужную нам сторону от точки входа.

На приведенной картинке, видно, что были трейды, когда цена уходили на 4,5% , 2,3%, 3,7%, потом разворачивалась и мы получали убыток. Если просмотреть все трейды, становится видно, что такие случаи имеют место быть, поэтому попробовать запрограммировать перенос в БУ после прохождения определенного %, стоит. Также попробуем запрограммировать выход по математической цели.

Перенос стопа в БУ, после прохождения ценой N%.

Если цена проходит определенный путь от точки входа, то стоп переносится в БУ. Зададим это условие как параметр, допишем в код тестера.

Удостоверившись, что код работает правильно, протестируем новый параметр.

По результатам теста видно, что существенно никаких изменений, при переносе стопа в БУ нет. В таких случаях лучше отказаться от параметра, т.к. больше количество параметров делает систему менее устойчивой.

Закрытие позиции при достижении математической цели.

Сейчас, если мы находимся в позе, то выход осуществляется в конце дня. Попробуем выходить из позиции по достижению математической цели.

Дописываем этот параметр в код тестера, и тестируем его.

По результатам теста видно, что лучшие значения параметра это 9%, что, по сути, является максимальным значением. Если фиксировать прибыль при достижении 5-6-7%, к увеличению профита это не приведет, к уменьшению просадки тоже.

Вывод по новым двум параметрам

Как вы смогли убедиться, смысла в переносе стопа в БУ и выходу по математической цели нет. Как было сказано в начале – вводимые параметры должны иметь под собой какое-то обоснование. Поиск точки входа в начале дня, для того чтобы поймать ударный день, имеет под собой обоснование. Выходить из позиции, потому что цена прошла определенный процент движения, не имеет под собой обоснования. Цель должна рассчитываться исходя из текущих условий, также как и перенос в БУ должен производиться после событий, которые сигнализируют о возможном развороте.

Проверка правильности написания кода.После изменений в коде надо удостовериться, что код работает правильно. После каждого изменения в коде, надо проверять, что код работает правильно, иначе есть большая и неприятная возможность заниматься анализированием и оптимизацией неправильно работающего кода. Проверять можно полностью ручным методом, можно в помощь ручному методу использовать возможности WealthLab.

Например, возьмём результаты работы кода до внесения изменений по переносу стопа в БУ и после, установив в новой версии параметр переноса на значение 10%. 10% у нас за время тестируемой истории не было ни разу, поэтому результаты работы кода в обоих случаях должны быть одинаковыми.

На приведенном ниже рисунке мы видим, что все значении остались прежними, это косвенно подтверждает, что явных ошибок в измененном коде нет.

Можно посмотреть во вкладке trades MAE% и MFE%. Установив параметр (например, 2%) при всех MFE больше 2%, в колонке Profit видно, что стопило нас на уровне безубытка.

Проверка кода на наличие ошибок по перфомансу.

Проверка кода на наличие ошибок по MAE – MFE.

Заключение

ЗаключениеТорговый робот, это всего лишь автоматизация вашей стратегии. Способ реализации робота несомненно важен, от выбора платформы зависит надежность и возможность реализовать Ваши алгоритмы. Но, идея стратегии лежит на первом месте, а тестирование идеи, как мы убедились, может дать нам очень многое.

Удачи в ваших исследованиях

Горбунов Алексей

StockSharp Торговые роботы Приложение: код для тестирования торговой системы

Code

using System;

using System.Drawing;

using WealthLab;

using WealthLab.Indicators;

using WealthLab.Properties;

using System.Drawing;

namespace WealthLab.Strategies

{

public class FirstStrategy : WealthScript

{

StrategyParameter paramMA;

StrategyParameter paramTime;

StrategyParameter paramTimeShort;

StrategyParameter paramRisk;

StrategyParameter paramRiskS;

public FirstStrategy()

{

paramMA = CreateParameter("MA", 1, 1, 500, 10);

paramTime = CreateParameter("Время", 12, 10, 19, 1);

paramTimeShort = CreateParameter("Время_S", 11, 10, 19, 1);

paramRisk = CreateParameter("Риск лонг", 0.2, 0.2, 1, 0.1);

paramRiskS = CreateParameter("Риск шорт", 0.2, 0.2, 1, 0.1);

}

protected override void Execute()

{

DataSeries ma = SMA.Series(Open, paramMA.ValueInt);

PlotSeries (PricePane, SMA.Series(Open, paramMA.ValueInt), Color.Blue, LineStyle.Solid, 2);

double sp = 0;

double stop = 0;

PlotStops();

for(int bar = 1; bar < Bars.Count - 1; bar++)

{

if (Bars.IntradayBarNumber(bar) == 0)

{

sp = Bars.Open[bar];

}

\

if (IsLastPositionActive)

{

Position p = LastPosition;

if (p.PositionType == PositionType.Short)

{

if (!CoverAtStop(bar, p, stop))

{

if (Bars.IsLastBarOfDay(bar))

{

CoverAtMarket(bar, p);

}

}

}

else //Long

{

if (!SellAtStop(bar, p, stop))

{

if (Bars.IsLastBarOfDay(bar))

{

SellAtMarket(bar, p);

}

}

}

}

else

{

double high = Bars.High[bar];

double low = Bars.Low[bar];

if (!Bars.IsLastBarOfDay(bar) && high < sp)

{

if (Bars.Open[bar - 1] < Bars.Close[bar - 1] && Bars.Open[bar - 1] > Bars.Close[bar] &&

Bars.Date[bar + 1].Hour < paramTimeShort.ValueInt && Close[bar] < ma[bar] )

{

stop = Math.Max(Bars.High[bar], Bars.High[bar - 1]);

double openPrice = Bars.Open[bar + 1];

double exitPrice = stop;

if (openPrice / exitPrice > 1 - paramRiskS.Value / 100)

{

RiskStopLevel = stop;

ShortAtMarket(bar + 1);

}

else

{

stop = openPrice / (1 - paramRiskS.Value / 100);

RiskStopLevel = stop;

ShortAtMarket(bar + 1);

}

}

}

if (!Bars.IsLastBarOfDay(bar) && low > sp)

{

if (Bars.Open[bar - 1] > Bars.Close[bar - 1] && Bars.Open[bar - 1] < Bars.Close[bar] &&

Bars.Date[bar + 1].Hour < paramTime.ValueInt && Close[bar] > ma[bar] )

{

stop = Math.Min(Bars.Low[bar], Bars.Low[bar - 1]);

double openPrice = Bars.Open[bar + 1];

double exitPrice = stop;

if (exitPrice / openPrice > 1 - paramRisk.Value / 100)

{

RiskStopLevel = stop;

BuyAtMarket(bar + 1);

}

else

{

stop = (1 - paramRisk.Value / 100) * openPrice;

RiskStopLevel = stop;

BuyAtMarket(bar + 1);

}

}

}

}

}

}

}

}